Studiu: Deşi sectorul bancar din Moldova arată primele semne de stabilizare, riscurile majore persistă

alte articole

Un nou studiu al experţilor din Moldova, prezentat pe 4 august la Chişinău, arată că deşi unele semne de stabilizare a sectorului financiar-bancar din Moldova pot fi observate, riscurile majore mai persistă. Concluzia a fost oferită de către Centrul Analitic Independent Expert-Grup care a analizat principalele acţiuni de reformare a sectorului financiar-bancar în perioada aprilie-iulie 2016.

Printre realizările notabile ale guvernării se regăseşte îndeplinirea ce ţine de sectorul financiar-bancar din Foaia de parcurs privind agenda de reforme prioritare – acţiuni esenţiale pentru reluarea asistenţei financiare externe. Autorii studiului, au apreciat şi rapiditatea cu care autorităţile de la Chişinău au implementat legislaţia nouă cerută de partenerii externi în sectorul financiar-bancar.

Totodată, potrivit experţilor, înţelegerea la nivel de experţi cu FMI asupra unui nou acord privind politicile economice şi financiare cu guvernul Republicii Moldova poate fi considerat deja un alt progres notabil din moment ce acesta vine să dea o doză de încredere pentru toţi partenerii externi asupra mediului economic şi politic din ţară.

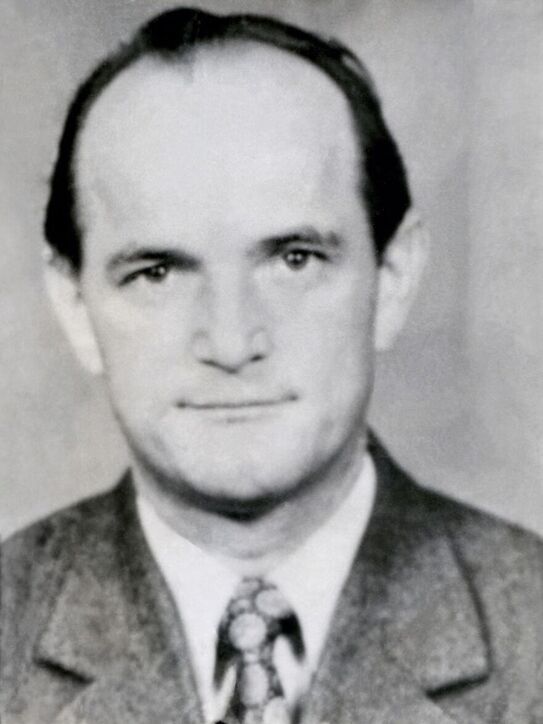

"Probabil nu întâmplător în perioada lipsei unui acord al Moldovei cu FMI, care implică o monitorizare permanentă asupra politicilor economice din Moldova, economia ţării a fost zguduită de ample evoluţii negative caracterizate prin inflaţii de două cifre, lichidarea a trei bănci, cât şi contractarea generală a economiei naţionale”, a declarat expertul Dumitru Pîntea.

Totuşi, măsurile întreprinse de actuala guvernare nu sunt suficiente pentru asigurarea unui sistem financiar eficient şi nici pentru prevenirea crizelor pe viitor. Un indicator al acestei situaţii ar fi starea celor trei bănci care au făcut parte din schema de delapidare a banilor. „Multe semne de întrebare rămân în jurul calităţii activelor din întreg sectorul bancar, dar şi în ceea ce priveşte situaţia generală la cele mai mari trei bănci care continuă să se afle sub supraveghere specială”, afirmă experţii.

În acelaşi timp, specialiştii atenţionează că există restanţe în ceea ce priveşte transparenţa şi calitatea acţionarilor în cadrul băncilor comerciale din Moldova, dar şi în dezvoltarea instrumentului de intervenţie a Băncii Naţionale a Moldovei. Un alt aspect notabil este mersul anevoios al investigaţiei privind frauda din sistemul bancar şi returnarea fondurilor deturnate, punctează specialiştii.

În acest context, grupul de experţi a reiterat necesitatea realizării unor acţiuni concrete de stabilizare şi transparentizare a sectorului financiar-bancar. Printre acestea se numără eliminarea oricăror interacţiuni dintre „companiile offshore” şi băncile comerciale din Moldova, întrucât acesta a fost un element esenţial în deturnarea fondurilor din băncile comerciale lichidate, reformarea Comitetului Naţional pentru Stabilitate Financiară şi accelerarea implementării prevederilor Acordului de Asociere.